Abzugsverbot Vorsteuerbeträge – Abzugsfähige Vorsteuerbeträge

Di: Everly

Nicht abziehbar sind Vorsteuerbeträge, die auf Aufwendungen entfallen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 1 bis 4, 7 oder des § 12 Nr. 1 EStG gilt.

Nichtabziehbare Aufwendungen in der Körperschaftsteuer

die Steuern vom Einkommen und sonstige Personensteuern sowie die Umsatzsteuer für Umsätze, die Entnahmen oder verdeckte Gewinnausschüttungen sind, und die

Nach § 15 Abs. 1a Satz 1 UStG sind nicht abziehbar Vorsteuerbeträge, die auf Aufwendungen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 1 bis 4, 7 oder des § 12 Nr.

1 Nach § 15 Abs. 1a UStG sind Vorsteuerbeträge nicht abziehbar, die auf Aufwendungen entfallen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 1 bis 4, 7, oder des § 12 Nr. 1

- Steuerfreie Umsätze, Vorsteuerabzug

- Vorsteuerabzug vom Steuerberater erklärt

- Ausschluss vom Vorsteuerabzug / 4 Einzelregelungen

- Vorsteuer: Unter welchen Voraussetzungen ist sie abziehbar?

die Steuern vom Einkommen und sonstige Personensteuern sowie die Umsatzsteuer für Umsätze, die Entnahmen oder verdeckte Gewinnausschüttungen sind, und die

Vorsteuerbeträge für steuerfreie Umsätze sind nach § 15 Abs. 2 Nr. 1 UStG grds. vom Abzug ausgeschlossen. Der Ausschluss erstreckt sich jedoch nicht auf die Vorsteuerbeträge, die den

Nicht abziehbar sind Vorsteuerbeträge, die auf Aufwendungen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 1-4, 7 oder des § 12 Nr. 1 EStG gilt, entfallen (bestimmte

Ausschluss des Vorsteuerabzuges bei bestimmten Repräsentationsaufwendungen: Es sind Vorsteuerbeträge vom Abzug ausgeschlossen, die auf Aufwendungen entfallen, für die das

1 Nicht abziehbar sind Vorsteuerbeträge, die auf Aufwendungen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 1 bis 4, 7 oder des § 12 Nr. 1 des Einkommensteuergesetzes gilt, entfallen.

Nicht abziehbar sind Vorsteuerbeträge, die auf Aufwendungen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 1–4, 7 oder des § 12 Nr. 1 EStG gilt, entfallen.

1 Nach § 15 Abs. 1a UStG sind Vorsteuerbeträge nicht abziehbar, die auf Aufwendungen entfallen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 1 bis 4, 7, oder

Nicht abziehbar sind Vorsteuerbeträge, die auf Aufwendungen entfallen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 1 bis 4, 7 oder des § 12 Nr. 1 EStG gilt.[1] Bei Sachgeschenken aus

Allgemeines (1) 1 Nach § 15 Abs. 1a UStG sind Vorsteuerbeträge aus Leistungen für das Unternehmen (vgl. insbesondere Abschnitte 15.2a, 15.2b und 15.2c) nicht abziehbar, die auf

1 1 Der Unternehmer kann die folgenden Vorsteuerbeträge abziehen: die nach § 13a Abs. 1 Nr. 6 geschuldete Steuer für Umsätze, die für sein Unternehmen ausgeführt worden sind.

- Basiswissen Umsatzsteuer / 12.5 Nicht abziehbare Vorsteuern

- UStG § 15 Vorsteuerabzug

- Umsatzsteuer-Anwendungserlass

- Vorsteuerabzug / 11 Nicht abziehbare Vorsteuerbeträge nach

- KStG § 10 Nichtabziehbare Aufwendungen

1 Nach § 15 Abs. 1a UStG sind Vorsteuerbeträge nicht abziehbar, die auf Aufwendungen entfallen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 1 bis 4, 7, oder des § 12 Nr. 1

(1) Der Unternehmer kann die folgenden Vorsteuerbeträge abziehen: 1. die gesetzlich geschuldete Steuer für Lieferungen und sonstige Leistungen, die von einem anderen

(1) Der Unternehmer kann die folgenden Vorsteuerbeträge abziehen: 1. die gesetzlich geschuldete Steuer für Lieferungen und sonstige Leistungen, die von einem

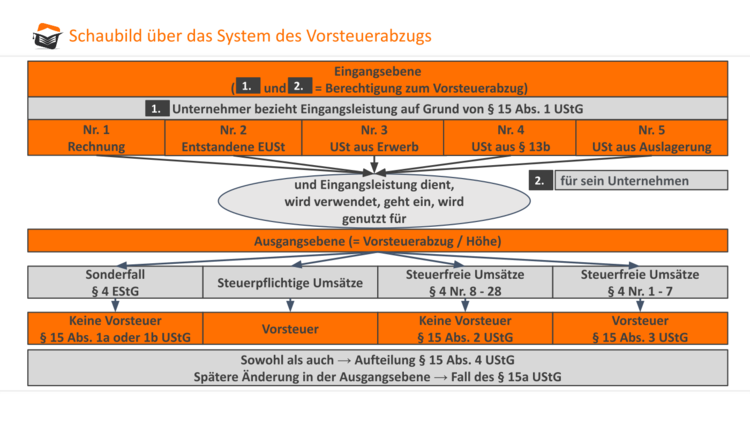

Der Vorsteuerabzug ermöglicht Unternehmen also, die gezahlte Umsatzsteuer auf betriebliche Ausgaben vom Finanzamt zurückzuholen. In diesem Artikel erfahren Sie, wie der Vorsteuerabzug funktioniert, welche

Was ist nicht abzugsfähige Vorsteuer? Nicht abziehbar sind Vorsteuerbeträge, die auf Aufwendungen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 2 EStG einen Abzug

Vorsteuerbeträge aus Eingangsumsätzen, die wirtschaftlich den Ausgangsumsätzen der Umsatzgruppe B zuzurechnen sind, sind nicht abzugsfähig. Das Recht

Der § 15 UStG des deutschen Umsatzsteuergesetzes regelt den Vorsteuerabzug für Unternehmer. Er legt die Bedingungen fest, unter denen Unternehmer die ihnen in

1 Nach § 15 Abs. 1a UStG sind Vorsteuerbeträge nicht abziehbar, die auf Aufwendungen entfallen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 1 bis 4, 7, oder des § 12 Nr. 1

Nichtabziehbare Vorsteuerbeträge Es gibt bestimmte Fälle, in denen die Vorsteuer nicht abziehbar ist. Dazu gehören: Aufwendungen, für die ein steuerliches Abzugsverbot gilt : Zum

Vierter Abschnitt. Steuer und Vorsteuer § 15 Vorsteuerabzug 1 Der Unternehmer kann die folgenden Vorsteuerbeträge abziehen:. die gesetzlich geschuldete Steuer für Lieferungen und

Ausschluss des Vorsteuerabzuges bei bestimmten Repräsentationsaufwendungen: Es sind Vorsteuerbeträge vom Abzug ausgeschlossen, die auf Aufwendungen entfallen, für die das

Rz. 337 § 15 Abs. 1a UStG gilt seit dem 19.12.2006. [1] Er regelt den Ausschluss des Vorsteuerabzugs ausnahmslos bei bestimmten Aufwendungen, die als nichtabzugsfähige

Der Bundesfinanzhof (BFH) hat kürzlich mit seiner Entscheidung XI R 5/21 offengelassen, wann das Recht auf Vorsteuerabzug beim Leistungsempfänger entsteht, wenn

Für die Anwendung des Abzugsverbots kommt es nicht auf die Bezeichnung des Organs, sondern auf dessen Aufgaben an. Die Vergütungen fallen jedoch nur insoweit unter

(1a) 1 Nicht abziehbar sind Vorsteuerbeträge, die auf Aufwendungen, für die das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 1 bis 4, 7 oder des § 12 Nr. 1 des

- Who Is Wesker’s Love Interest?

- Brawl Stars Oder Fortinte? _ Berühmte Fortnite Oder Brawl Stars

- Hotel Salz Und Pfeffer Gengenbach

- Feststellungsklage Mietrecht Muster

- Types Of Polarisation: Definition, Types With Examples

- Independent Trucks 215 Width – Independent 215 Stage 11

- Draper James Kleid Urlaub Rot Kariert Rüschenkappe Ärmel V

- Guerilla Gärtner | Guerilla Garten Ideen

- All About The General Atomics Mq-9 Reaper

- 20 News Von Freiwillige Feuerwehr Walldorf

- Welche Länder Verbindet Der Eurotunnel?

- Streik Bei Ikea In Ulm: Wie Es Abläuft Und Worum Es Geht